Рублёвые или валютные вклады: в чём выгоднее хранить деньги? В какой валюте выгодней хранить деньги Акции частных компаний: «Тут однозначно угадать сложно даже профессионалу»

Рубли, евро или доллары? Мы все посчитали на простом примере.

Зачем эта статья на сайте : вопрос о хранении денег сейчас актуален, как никогда. Но не все берут ручку, бумагу и калькулятор, чтобы сравнить разные депозиты.

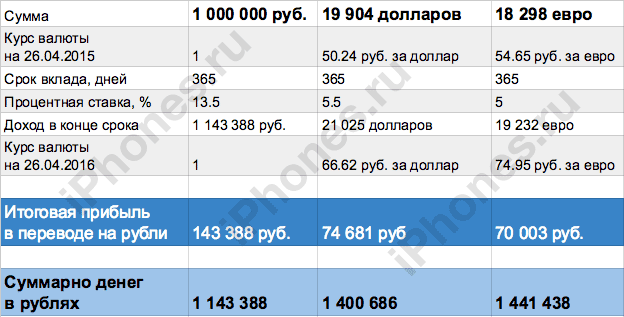

Дано : хипстер Арсений, банкир Вениамин и домохозяйка Варя положили деньги в банк на 1 год в трех разных валютах.

Найти : кто больше заработал.

- 1 доллар стоил 50.24 руб.,

- 1 евро – 54.65 руб. (да, и такое было когда-то)

Хипстер Арсений решил открыть депозит в рублях под 13.5% . Это самый простой способ, думал Арсений, и решил чисто не париться.

Банкир Вениамин, как серьезный мужчина, выбрал доллары и купил аж целых 19 904 «зелени», после чего отнес их в свой банк и положил под 5.5% годовых . Вениамин рассчитывал, что доллар через год подорожает, поэтому удастся заработать еще больше. Скоро узнаем.

Домохозяйка Варя мечтала через год поехать во Францию, поэтому купила 18 298 евро и открыла счет под 5% . Она тоже надеялась и верила.

Перед нами три типовых вклада и полное следование теории бывшего министра финансов РФ Алексея Кудрина от 2004 года, которая гласит:

Корзина валют является такой же корзиной, только надо сбережения в три разные корзины класть.

В 2016 году Кудрин читал лекции школьникам и тоже учил, что надо хранить деньги в трех валютах.

Кто же из трех вкладчиков выиграл, а кто лузер? На их месте мог быть любой из нас.

Сегодня утром все трое, просматривая новости, узнали , что Сбербанк резко снизил ставки по рублевым вкладам и практически обнулил их по депозитам в валюте, объясняя это тем, что пора дедолларизировать банковскую систему, а то российские вкладчики держат в долларах и евро более 50% всех депозитов. Ну, это и понятно, ведь теорию о трех корзинах никто не отменял. Население таким образом диверсифицирует риски: если рубль ослабнет, что и произошло в течение года, то баксы и евро «вытянут» семейный бюджет.

За Сбербанком, как за локомотивом банковской сферы, скоро последуют другие.

Александр Данилов, аналитик агентства Fitch, считает, что долларизация депозитов опасна тем, что банкам приходится тут же наращивать валютные активы, чтобы не получить убытки в случае девальвации. Но это, в свою очередь, ведет к росту валютных кредитов, что создает повышенные риски, так как количество надежных заемщиков, имеющих валютную выручку, ограничено.

Из статистики ЦБ следует, что в 2015 году население купило наличной валюты почти на $12 млрд - в четыре раза меньше, чем в 2014 году. При этом населению в общем удалось на этом заработать около 9% дохода.

Теперь, когда у нас перед глазами все цифры, посчитаем прибыль наших вкладчиков в переводе на рубли.

- Хипстер Арсений положил 1 млн руб., а через год получил 1 143 388 (+143 388 руб.)

- Банкир Вениамин положил 19 904 USD, а через год ему выдали в кассе 21 025 (+1 121 USD). Или же 74 681 руб. прибыли, что почти в ДВА РАЗА МЕНЬШЕ, чем у хипстера Арсения.

- Меньше всех «повезло» домохозяйке Варе. Спустя год девушка получила на руки 19 232 евро (+934) и заработала всего 70 003 руб.

- 1 доллар стоил 66.62 руб. (+16.38),

- 1 евро – 74.95 руб. (+20.30)

Это не конец истории

Суммарно в рублях на руках оказались следующие суммы:

Рубли

хипстера – 1 143 388 руб.

Доллары

банкира – 1 400 686 руб.

Евро

домохозяйки – 1 441 438 руб.

Мы попросили наших героев дать все цифры и свели все в одну таблицу.

Вывод

Самым выгодным способом хранения денег оказались евро, потом доллары, а в конце уже только рубли.

Большинство специалистов, опрошенных агентством, склоняется к мысли, что самый надежный и проверенный способ сохранить сбережения - это банковский вклад .

Как бы ни менялись курсы валют, цены на недвижимость - все это инструменты для профессиональных участников рынка и инвесторов, рассказал ИА «Татар-информ» первый заместитель председателя правления Банка жилищного финансирования Игорь Жигунов.

«Ставка по вкладам хоть и невысокая, но позволяет покрыть потери от инфляции. Во-вторых, страхование государством сумм вкладов до 1,4 млн рублей является для потребителей важным элементом снижения риска потери денег. Основная масса вкладов намного меньше суммы в 1 мн руб даже», - отметил он.

В Нацбанке РТ банковские депозиты назвали простым способом сохранить и приумножить свои деньги, которым может воспользоваться любой гражданин России, если ему исполнилось 14 лет.

«Вклады могут быть открыты не только в рублях, но и в иностранной валюте. Кроме того, есть возможность хранить деньги и на обезличенных счетах драгоценных металлов, - рассказали ИА "Татар-информ" в отделении ЦБ РФ. - Крупные суммы не рекомендуется держать в одной валюте, средства имеет смысл хранить пропорционально в рублях, долларах и евро. Так ваши средства будут защищены от резкого изменения курса какой-то одной валюты»

Некоторые банки предоставляют возможность открыть мультивалютный вклад, добавили в банке. На него вносят любую валюту, указанную в договоре. Обменять ее на другую можно на самом счету (но за конвертацию будут брать комиссию). Проценты по вкладу начисляются отдельно в каждой валюте.

Государственные ценные бумаги и облигации

Если речь идет о сбережениях, которые ни в коем случае не должны быть потеряны, то вариантов их сохранения не много, поделился с ИА «Татар-информ» заведующий кафедрой ценных бумаг, биржевого дела и страхования КФУ Игорь Кох. Это либо банковские вклады, которые мы уже упоминали, либо государственные ценные бумаги и облигации, «которые тоже обладают государственной защитой и приносят фиксированный доход».

«Вы и в том и в другом случае получите ровно столько, сколько должны были получить вне зависимости от каких-то обстоятельств», - подчеркнул доктор экономических наук.

Чтобы приобрести специальные государственные облигации, можно обратиться в ближайшее отделение Сбербанка, посоветовал Кох. Если речь идет о рыночных облигациях, нужна помощь брокерских компаний, с которыми вы заключите договор и получите доступ к операциям на московской бирже. Там можно покупать и при необходимости продавать, в том числе и государственные облигации.

«Понятно, что для рядового человека это может быть сложно. Для человека далекого от финансовых вопросов самым простым и очевидным инструментом является банковский депозит, хотя доходность государственных облигаций значительно выше. Скажем, сейчас доходность госбумаг это около 8 процентов годовых, по депозитам - 5-6, максимум 7 процентов», - отметил Игорь Кох.

Аналитик ГК «Финам» Сергей Дроздов рассказал, что сейчас наблюдается снижения спроса на российские облигации федерального займа, которое он связал с решением повысить НДС до 20 процентов и ужесточением монетарной политики ФРС США.

«По нашим оценкам, повышение НДС приведет в постепенному ускорению инфляции с нынешних 2,4 процента до 3,5–3,9 процента в течение текущего и до 5–7 в течение следующего года. Возможный рост инфляции уже привел к приостановке Банком России политики снижения ключевой ставки. Сейчас ключевая ставка составляет 7,25 процента, и вероятность ее снижения во II полугодии невысока», - рассказал он.

Главный закон инвестирования: доходность пропорциональна риску, растет доходность - растет риск, рассказали агентству в Нацбанке РТ. Поэтому лучше начинать с наименее рискованных и наиболее предсказуемых инструментов: облигаций, привилегированных акций или паев инвестиционных фондов с высоким кредитным рейтингом.

Акции частных компаний: «Тут однозначно угадать сложно даже профессионалу»

Что касается акций частных компаний, заведующий кафедрой ценных бумаг, биржевого дела и страхования КФУ Игорь Кох отметил, что нужно понимать, насколько надежна та или иная компания.

«Если мы возьмем такие компании как „Газпром“ или Сбербанк, то их облигации дают примерно такую же доходность, как и государственные облигации. Акции - это инструмент в принципе спекулятивный, то падают, то растут в цене, тут однозначно угадать сложно даже профессионалу», - заявил Кох.

AP Photo / Richard Drew

AP Photo / Richard Drew

В УК «Финам» посоветовали обратить внимание на краткосрочные корпоративные евробонды с низкими рисками рефинансирования, с целью держать их до погашения.

«К таким бумагам можно, например, отнести выпуск VEON (ранее VimpelCom Ltd.) с погашением 13.02.2019 г. и субординированный выпуск Альфа-банка с погашением 26.09.2019. По данным евробондам сейчас есть возможность зафиксировать доходность к погашению на уровне 5 процентов годовых», - сказал Дроздов.

Что касается российских акций, то, несмотря на состояние некоторой неопределенности, в которой находится российский рынок, брокеры предлагают обратить внимание инвесторов на обыкновенные акции Сбербанка, бизнес которого остается на траектории роста.

«В этом году мы ожидаем выхода компании на рекордные показатели прибыли, и поскольку на бирже акции Сбербанка сейчас торгуются по привлекательным мультипликаторам, то мы считаем, что просадка котировок дает интересную возможность для открытия долгосрочных позиций по этим бумагам. В этом году прибыль Сбербанка по прогнозам вырастет на 12 процентов, до 843,8 млрд рублей, по итогам 2018 года при выплате 40 процентов прибыли по МСФО дивиденд по обыкновенным акциям может составить около 15 рублей, что дает ожидаемую доходность 7 процентов, и является довольно высоким уровнем для „голубой фишки“», - добавил аналитик.

Кроме того, в ближайшей перспективе резонно обратить внимание на евробонды российских корпораций, а также на подешевевшие российские рублевые облигации, отметил Дроздов.

«Всегда деньги хранить лучше в той валюте, которой вы оперируете в жизни»

Для тех, кто не сильно искушен в тонкостях фондового и долгового рынков, самым простым способом сохранить сбережения остается покупка корзины валют , состоящей из американского доллара и евро , рассказал ИА «Татар-информ» Сергей Дроздов.

«Из валют развитых стран наиболее успешную динамику демонстрирует доллар США. Внимания также заслуживают швейцарский франк и японская иена - набор традиционных валют-убежищ, которые обычно сохраняют свою стоимость и даже растут в смутное время», - отметил старший аналитик «Альпари» Вадим Иосуб.

Мнение аналитиков не разделил доктор экономических наук Игорь Кох.

«Всегда деньги хранить лучше в той валюте, которой вы оперируете в жизни. То есть вы получаете доходы, совершаете расходы, скорее всего, в рублях. Соответственно, в рублях лучше и хранить», - рассказал собеседник агентства.

Дело в том, пояснил Кох, что иностранная валюта имеет свойство расти очень быстро, но коротко, а потом в течение длительного времени оставаться на том же уровне или даже снижаться.

«Если вы не угадали тот момент, когда надо купить валюту и купили ее по очень высокой цене, то вы можете очень длительное время оставаться ни с чем или вообще проигрывать. В 2014 году люди покупали в обменниках доллары по 100 рублей. Ну и, собственно, что сейчас с этими долларами по 100 рублей делать? Поэтому не нужно в период паники и острого кризиса пытаться вложиться в валюту, потому что на самом деле это приведет только к потерям», - выразил уверенность эксперт.

Для людей, готовых рисковать: криптовалюта, краудфандинг, страхование жизни

Возможностей для инвестиций и хранения сбережений достаточно много, нужно отдавать себе отчет в том, хотите вы сберегать то, что у вас есть, или заработать, рассказал Кох.

«Но если вы рискуете вы должны понимать, что можете и потерять часть того, что вложили или даже все, что вложили», - предупредил завкафедрой.

В Нацбанке РТ обратили внимание на такой инструмент как краудфандинг.

«Можно вложиться в чужие проекты с целью заработать. Например, с помощью краудфандинга можно инвестицровать в стартапы и быстрорастущие компании. Однако этот метод сбережения и накопления денег очень рискованный», - отметили в отделении Банка России.

Кроме того, существует инвестиционное страхование жизни. В этом случае деньги за вас будет инвестировать страховая компания. Вы заключаете с ней договор на 3–5 лет, один или несколько раз за это время вносите деньги, а в конце срока получаете назад свои взносы плюс накопившийся инвестиционный доход.

«Но помните: внесенные вами средства не застрахованы государством, если страховая компания разорится - вы потеряете свои деньги», - предостерегли в Нацбанке республики.

«Откровенно сомнительным» инструментом Кох назвал инвестиции в криптовалюту.

«Прибегают к этому способу те, кто хочет быстро заработать, при этом рискнув сильно. Зачастую даже не понимая, чем они рискуют. Криптовалюта - это тоже валюта, только ее ценовые скачки гораздо выше, чем у обычной валюты. Если вспомнить тот же биткоин, за последние полгода он обесценился в три раза. Поэтому нужно понимать, что тот, кто с подобными инструментами имеет дело, рискует потерять очень много и очень быстро. На такие операции нужно направлять только те деньги, которые вы можете позволить потерять», - отметил собеседник агентства.

Какие способы стоит избегать?

Граждане страны сейчас оказались в ситуации, когда их национальная валюта и отечественный фондовый рынок оказались под давлением внешних факторов. Готовятся очередные санкции, нефть снизилась с 80 до 73 долларов за баррель марки Brent, бушуют глобальные товарные войны, то одна, то другая валюта из стран с формирующимся рынком катится вниз: последняя актуальная история - с турецкой лирой, рассказал ИА «Татар-информ» старший аналитик «Альпари» Вадим Иосуб.

«В такой ситуации и при сохраняющейся неопределенности по поводу будущего, сложно рекомендовать держать все сбережения в российском рубле или российских акциях. Не является достойной альтернативой и золото, которое, по данным Альпари, на днях опустилось ниже 1195 долларов за тройскую унцию, и обновило минимумы с января прошлого года», - отметил он.

«Когда вы ее захотите продать, превратить деньги, для этого потребуется достаточно много времени, а ради срочности придется продавать с существенной скидкой», - резюмировал аналитик.

Пустить деньги в оборот

Еще один вариант инвестиций для тех, кто готов рисковать, - вложить деньги в дело. Причем это может быть как чужое (тот же краудфандинг, финансирование стартапов), так и свое дело. Этот вариант подойдет для тех, кто не хочет работать «на дядю».

Вариантов открытия своего бизнеса масса – производство, торговля, франчайзинг, интернет-коммерция и т.д. Благо, сейчас существует много программ поддержки малого и среднего бизнеса, которые в том числе оказывают помощь на самом начальном этапе от льготной аренды и налогов, до помощи в получении кредитов и приобретении оборудования для производства.

Главное – помнить, что деньги должны «работать», а не пылиться в копилке. Именно такой совет давал отец-основатель США, чье лицо украшает 100-долларовую купюру своим соотечественникам.

Пять шиллингов, пущенные в оборот, дают шесть, а если эти последние опять пустить в оборот, будет семь шиллингов три пенса и так далее, пока не получится сто фунтов. Чем больше у тебя денег, тем больше порождают они в обороте, так что прибыль растет все быстрее и быстрее. Тот, кто убивает супоросную свинью, уничтожает все ее потомство до тысячного ее члена. Тот, кто изводит одну монету в пять шиллингов, убивает все, что она могла бы произвести: целые колонны фунтов, писал Бенджамин Франклин в «Советах молодому торговцу».

фото: Егор Никитин

Обсудить ()

Не стоит спешить перекладывать рубли в доллары и евро на банковских вкладах

Роман Маркелов

К концу года доллар может стоить 36 рублей, а евро подберется к отметке в 50 рублей, прогнозируют эксперты «РГ».

Что не кажется сегодня какой-то фантастикой. На этой неделе курс рубля штормило из стороны в сторону, евро, например, вплотную подобрался к 46 рублям. Но все это не так страшно, как кажется, уверяют специалисты.

Колебания еще будут. Вспомните, на прошлой неделе в понедельник и вторник рубль сначала частично отыграл свои прошлые потери, укрепившись как к доллару, так и к евро. Но уже в среду наступил откат назад. И наши главные валюты-конкуренты сумели вернуть себе все, что проиграли в начале недели. А потом продолжили укрепляться дальше. Если же посмотреть на отдаленную перспективу — весь 2014 год, то курс рубля может просесть к доллару и евро не меньше чем на 10%, полагают наши эксперты.

Наша валюта, надо сказать, и по итогам всего 2013 года потеряла к доллару и евро 10% стоимости. За одного «американца» за год стали давать на 3 рубля больше, а за «европейца» — на 5 рублей.

Почему рубль слабеет?

Российская экономика растет далеко не такими высокими темпами, как от нее ожидали. «Это раньше рубль колебался вместе с ценами на нефть. Они были ключевыми показателями, которые показывали, сколько валюты придет в нашу страну от выручки за экспорт», — объяснил вице-президент Ассоциации региональных банков Олег Иванов. Теперь ведущий показатель для курса валюты — уровень экономического роста. Рынок ориентируется на эту цифру, но даже при стоимости барреля больше 100 долларов наша экономика растет невысокими темпами. В 2014 году, по прогнозам Иванова, наш ВВП поднимется на 1,5% — ниже общемирового уровня. А это значит, что в 2014 году пострадает и рубль.

«Но даже резкие скачки валютных курсов для россиян вовсе не критичны», — уверяет Иванов. Дело в том, что эти колебания — вещь повседневная. «Если человек покупает товары за валюту своей собственной страны, то за курсовыми изменениями ему следить не нужно», — говорит аналитик. Это было актуально, скажем, в 1990-е годы, когда приличная часть ценников в магазинах была написана в «условных единицах». Но с тех пор многое поменялось. В целом российский валютный рынок окреп.

Нельзя однозначно говорить, что именно ослабление рубля вызывает и удорожание импортных товаров на прилавках. Во-первых, никто не отменял обычную инфляцию. Во-вторых, контракты на поставки товаров в Россию из-за рубежа заключаются далеко не каждый день. А значит, конечные цены на них напрямую не зависят от ежедневных курсовых показателей. Отдельные товары дорожать, разумеется, могут. Но об общей тенденции на серьезный рост цен на все импортное говорить пока преждевременно.

Началась девальвация?

И все-таки в 2014 году нам однозначно нужен устойчивый рубль. «Если его курс начнет сильно «шалить», это может серьезно повлиять на рынок и спрос на отечественные товары», — считает президент Московской международной валютной ассоциации Алексей Мамонтов. По его мнению, любые движения курса рубля вниз для помощи российскому производителю — это иллюзии, обычно это помогает экономике только на очень короткий период, а нынешнее ослабление выгодно разве что спекулянтам на рынке.

Тем не менее то, что сейчас происходит с курсом рубля, происходило весь прошлый год. И назвать это девальвацией, пусть даже «мягкой», нельзя, убеждает Мамонтов: «Она возникает только тогда, когда на это есть серьезные фундаментальные основания. Одних курсовых значений, чтобы о ней говорить, недостаточно. Девальвация всегда сопровождается большим уровнем государственного долга и серьезным ухудшением платежного баланса. Ничего этого в российской экономике сейчас не наблюдается».

Курс рубля к доллару и евро у нас определяется соотношением спроса и предложения на рынке. И сейчас однозначно дует атлантический ветер: США и Евросоюз начинают выбираться из экономического кризиса последних лет. А это неизбежно вызывает большой спрос на их валюты, что, естественно, уже негативно влияет на курс наших денег.

2014 год вряд ли станет годом для рискованных вложений и вообще для экспериментов с собственными деньгами. Традиционно надежными, несмотря ни на что, остаются банковские вклады. «Правда, на депозитах вряд ли можно будет заработать большие проценты, в общем, только сохранить деньги от инфляции», — считает финансовый аналитик Сергей Суверов. Причина простая — банкиры сейчас предпочитают снижать ставки по депозитам.

Но в России достаточно банков, которые будут привлекать клиентов высокими и даже сверхвысокими процентами по вкладам. И сейчас самое время задуматься: а стоит ли игра свеч? «Лучше опасаться ненадежных банков, а вкладывать в относительно крупные», — уверен Суверов. Особенно если на одном депозите хранится больше 700 тыс. рублей. Если же у вас в планах положить на счет сумму меньше 700 тысяч, которую компенсируют полностью в случае краха банка, то можно рискнуть и вложить под большие проценты. Но прежде чем это делать, обязательно надо убедиться, что банк входит в систему страхования вкладов.

Еще один вопрос — в какой валюте хранить свои сбережения? Советы экспертов на этот счет всегда едины: класть деньги на банковский счет нужно в той валюте, в которой вы их собираетесь потом потратить. Но если вы настроены играть вдолгую и забыть на какое-то время об открытом счете, не трогать его, то, по мнению Суверова, самый лучший вид вклада на 2014 год — в иностранной валюте. «Причем в системообразующих, крупных банках, сроком на год», — уточняет он. Ожидаемая нашим экспертом доходность по такому вкладу находится в 2014 году на уровне 10%.

Однако переводить все свои долгосрочные сбережения в доллары и евро было бы не самым лучшим решением. Надо оставить в рублях где-то 30% своего долгосрочного вклада. Именно таким образом можно избавиться от рисков колебания курсов валют. А они еще будут, уверен и Суверов.

С более экзотическими для обычных россиян инструментами вложений в 2014 году стоит тоже обращаться с осторожностью. Например, для золота прошлый год оказался провальным: тройская унция подешевела на 400 долларов. И не факт, что золото почувствует себя лучше. «Прогнозы пока негативные», — констатирует аналитик. Сейчас слиток обходится покупателям в 1200 долларов. Эксперт «РГ» советует подождать лета. По его словам, если рост цен на металл и будет, то во второй половине года, максимум до 1400 долларов за унцию.

Повнимательнее стоит следить и за вложениями в ценные бумаги и паевые инвестиционные фонды (ПИФы). За прошедший год они принесли доходность едва ли выше 1%, что для акций очень мало. «На коне», по прогнозам Суверова, будут только избранные сектора фондового рынка — потребительский, телекоммуникационный и нефтегазовый.

Само собой, любители хранить деньги дома, «под матрасом», потеряют часть сбережений и в 2014 году. Уровень инфляции, по прогнозам минфина, будет в пределах 5-5,5%.

Вот еще один познавательный материал для тех, кто интересуется сохранностью нажитого непосильным трудом. На этот раз в качестве предисловия к статье я приведу не свой комментарий, а комментарий с сайта-источника:

В рубле, конечно, хранить деньги выгоднее, чем в валюте. Сейчас. Какое-то время. Но при следующем кризисе вы потеряете всё, что удалось заработать, а учитывая то, с каким постоянством они случаются (1998, 2008, 2014) — стоит ли рисковать. Так что, если Вы не профессиональный предсказатель — в валюте будет надёжнее. Что касается недвижимости. На окраине Москвы стоимость 3-х комн. квартиры примерно 10 млн. руб. Сдать её сейчас (пока) реально за 35-37 тыс. руб. Минус налог — получится где-то 4% годовых. В рублях! Что касается стимулирования государством ипотеки — это хорошо. Если у Вас есть работа и здоровье. И уверенность в том, что в ближайшие 30 лет они у Вас по-прежнему будут. А это, учитывая нынешнее состояние экономики и здравоохранения — вовсе не факт.

После обвального падения конца прошлого года рубль начал расти. Только в апреле национальная валюта укрепилась к доллару на 13%, а начиная с февраля - почти на 25%. Неудивительно, что сейчас наши соотечественники задумываются над тем, в чем хранить сбережения. То ли им стоит остаться с «деревянными» на руках, то ли все же прикупить «зеленых»? А может, и вовсе пора обзавестись недвижимостью или запастись золотыми слитками? Как сохранить свои кровно заработанные в условиях кризиса, выяснил «МК».

Российская валюта укрепляется. Снижается и инфляция. По данным Росстата, за последние 8 месяцев ее темпы замедлились, упав в годовом выражении на 0,5%, до 16,4%. Однако как долго рубль и инфляция будут нас радовать, точно не берутся прогнозировать даже в финансово-экономическом блоке правительства. Уж слишком много факторов могут сыграть как в плюс, так и в минус отечественной экономике. В частности, это цены на нефть, геополитическая ситуация, а также действующие западные санкции.

Не добавляет оптимизма и сокращение реальных располагаемых доходов, которые за первые три месяца 2015 года снизились на 1,4%. Впрочем, население все-таки успело запастись некоторым количеством средств. Так, например, напуганные прошлогодней осенней валютной лихорадкой граждане некоторую часть накопленных денег конвертировали в валюту. Однако рубль в этом году взял реванш и укрепляется, да и повседневные нужды вынуждают наших соотечественников возвращаться к «деревянным».

Но не поторопились ли россияне, побежав в обменники? Может, сейчас все же стоит попридержать «зеленые» или вовсе на эти средства прикупить недвижимость, пока они есть?

Как показывает опыт, когда денег нет, мы страдаем от их отсутствия. А когда средства есть, голова наша забита только мыслями, куда бы их вложить. Причем как можно выгоднее.

Рассмотрим основные варианты вложения денег.

Доверие к национальной валюте

Как показывает практика, большинство граждан предпочитают оставлять свои деньги на хранение в банках. Так, по данным ЦБ, в I квартале 2015 года совокупный объем вкладов физических лиц в российских кредитных организациях увеличился на 2,9%, до 19,1 трлн рублей. Причем рублевые депозиты в марте выросли на 1,3%, а валютные снизились на 3,3%. Как объясняют эксперты, причина роста - высокие ставки по вкладам. Так, в ноябре 2014 года средняя максимальная ставка не превышала 7,7%, в декабре она выросла до 12,4% из-за того, что ЦБ повысил ключевую ставку сразу с 10,5% до 17%. В настоящий момент средняя ставка составляет 12,88%, несмотря на то что мегарегулятор с 5 мая снизил ключевую ставку до 12,5%.

«Сейчас лучше всего хранить сбережения в национальной валюте. И хотя Банк России понизил ключевую ставку, кредитные организации предлагают вполне привлекательные условия по вкладам, в частности по рублевым. При этом лучше отдать предпочтение банкам с государственным участием. Не исключено, что уже осенью мы увидим вторую волну кризиса в мелких финансовых учреждениях», - комментирует «МК» председатель комитета Госдумы по вопросам собственности Сергей Гаврилов.

Что же касается валюты, то здесь эксперты советуют быть осторожнее. Риск потерять свои накопления высок. «Вложения в валюту в текущей ситуации нецелесообразны, так как динамика курсов может резко измениться. Как показывает опыт, частные клиенты с большей долей вероятности получают убыток, а не доход при использовании валюты как инструмента для инвестирования средств»,- полагает Ирина Григорьева.

«В валюту вкладывать деньги рискованно, поскольку валютные колебания являются самыми непредсказуемыми. Доллары и евро можно купить только на текущие нужды, например для отдыха за границей», - рекомендует эксперт-аналитик MFX Broker Антон Краско.

Но если вы все же решите конвертировать свои средства в валюту, то тогда отдайте предпочтение «зеленым». «Если выбирать между долларом и евро, то преимущество за американской валютой. Проблемы европейской экономики, несомненно, отразятся на курсе евро», - считает руководитель аналитического отдела Grand Capital Сергей Козловский.

Впрочем, если вы не готовы рисковать, вкладывая средства только в рубли или только в валюту, то лучше всего воспользоваться «золотым правилом» и держать деньги сразу в нескольких денежных единицах.

Однако не забывайте, что система страхования вкладов обеспечивает только 1,4 млн рублей компенсации в случае банкротства банка. То есть если вам удалось накопить больше этой суммы, то лучше «разбить» ее по нескольким вкладам в разных кредитных организациях.

Кроме того, не забывайте про инфляцию. И хотя в последние месяцы она уменьшается, по прогнозам независимых экспертов, по итогам она может составить 18%. Другими словами, она попросту «сожрет» проценты по депозитам.

Безденежным вход на фондовый рынок заказан

В отличие от предыдущих лет эксперты делают ставку на российский рынок ценных бумаг. «Первая половина этого года высоковолатильна на фоне украинских проблем. Однако уже сейчас мы видим стабилизацию курса рубля, цен на нефть. Поэтому во втором полугодии ожидается улучшение ситуации, что будет стимулировать покупки на фондовом рынке», - прогнозирует начальник управления БКС Экспресс Дмитрий Шишов.

Более того, по словам Сергея Козловского, отдельные активы имеют потенциал вырасти на 10% до конца этого года.

Для того чтобы начать работать на фондовом рынке, следует обзавестись инвестиционным портфелем. К нему относятся разнообразные ценные бумаги, государственные и корпоративные облигации, казначейские векселя и депозитные сертификаты. В портфель также могут входить золото, недвижимость и валюта. «Выбрать активы для инвестирования можно по одному из четырех признаков: по стране, по отрасли, по стабильности дивидендов или по степени диверсификации. Так, например, портфель из бумаг сектора здравоохранения завершил прошлый год в плюсе на 21%, в то время как портфель коммунального сектора подорожал на 27%, а биотехнологий - на 32%», - поясняет «МК» директор аналитического департамента ИК «Golden Hills-КапиталЪ АМ» Михаил Крылов.

Однако нельзя забывать, что работа на фондовом рынке требует специальных знаний, времени и крупных сумм денег. Последняя должна составлять не меньше $50 тыс. Крайне важно также «выбрать правильное время для входа и выхода из ценных бумаг». Поэтому формирование портфеля лучше доверить профессиональным управляющим компаниям. «Ваши портфельные менеджеры должны быть с опытом работы на бирже более 15 лет и двузначной доходностью активов под управлением. Методика определения нужного клиенту соотношения акций, облигаций и золота строго индивидуальна. Все зависит от склонности к риску. Главное, чтобы портфельный управляющий хорошо разбирался в движениях рынка и знал, куда инвестировать и как выбрать правильное сочетание ценных бумаг», - продолжает Крылов.

В любом случае помните, что услуги управляющих компаний не из дешевых, а получить существенный доход от инвестиционного портфеля вы сможете только через несколько лет. Другими словами, если хотите заработать по-быстрому, фондовый рынок не для вас.

Вложения на вес золота

Похоже, что золото и серебро остались интересны только представительницам слабого пола. Инвесторы же в настоящее время предпочитают не вкладываться в драгоценные металлы, несмотря на возможность пополнить свои карманы. Виной тому своя специфика. «На фоне нестабильного рынка драгоценные металлы могут показать хорошую доходность. Но необходимо помнить, что обезличенные металлические счета не являются застрахованными в Агентстве по страхованию вкладов. Следовательно, данный вид вложений в банк является весьма рискованным», - разъясняет Ирина Григорьева.

Не стоит также надеяться получить реальную прибыль при работе с физическим металлом. «Приобретение слитков или монет - неудобная форма инвестирования. При покупке/продаже слитков удерживается налог на добавленную стоимость в 18%, а монеты в качестве инвестиционного инструмента можно рассматривать только «с натяжкой», - продолжает эксперт.

Впрочем, если вы все же решите вложить средства в то же золото, то запаситесь терпением. «Инвестиции в золото целесообразно рассматривать в долгосрочной перспективе - более чем на 10 лет. Текущая цена на мировых рынках в районе $1200 за тройскую унцию драгоценного металла выгодна для приобретения с расчетом, что стоимость «желтого металла» составит $2000 к 2023 году. Уже не стоит ожидать такого же резкого роста цен на золото в геометрической прогрессии, которая наблюдалась до конца 2013 года», - советует руководитель аналитического отдела Romanov Capital Павел Щипанов.

Мой дом - моя инвестиционная крепость

Как говорят эксперты, традиционным инвестиционным инструментом в период кризиса является недвижимость. Правда, если на то есть накопленные средства.

«Недвижимость - это инструмент, который приносит стабильный доход, но и у него есть существенный минус - высокая стоимость», - поясняет Григорьева.

Впрочем, можно воспользоваться ипотечным кредитом. Но опять же нужен стабильный доход. А последний, как известно, в последнее время не просто не растет, а сокращается.

Однако Сергей Гаврилов рассчитывает, что к этой осени рынок недвижимости возобновит свой рост. «Меры правительства по стимулированию ипотеки экономжилья позволит его «оживить», - считает депутат.

Но уже сейчас стоит поторопиться.

«В период роста просрочки по оплате за поставленные материалы и банкротства строительных компаний наиболее рациональной является покупка новостроек на завершающем этапе строительства и на вторичном рынке. Объекты недвижимости в большинстве регионов России (особенно наглядно эту ситуацию можно проследить в Москве и Санкт-Петербурге) с середины 2014 года потеряли более 50% своей докризисной стоимости», - поясняет «МК» Павел Щипанов.

При этом недвижимость при необходимости можно сдавать в аренду, тем более в столице. «В среднем арендная доходность приносит до 5–7% в зависимости от типа недвижимости и района, - рассказывает Антон Краско. - Однако с учетом ежегодного роста цены в среднем на 10–15%, а также того, что при девальвации рублевая стоимость квадратного метра также дорожает, общая доходность таких вложений может достигать 60–70% в течение 5 лет».

Так что вариант с покупкой недвижимости и дальнейшей ее сдачей весьма неплох.

Подведем итоги. Вкладывать средства в России можно и нужно. Однако, чтобы ваши деньги «работали», надо ответственно подойти к выбору инструмента для инвестирования. Так, например, банковский депозит может лишь покрыть инфляцию, и не более того. Впрочем, есть беспроигрышный вариант - это «инвестировать в себя и своих детей». В частности, стоит по возможности повысить квалификацию, поправить здоровье или просто съездить отдохнуть. Так, если при конвертации валюты можно проиграть только на одной комиссии, а ценные бумаги обесценятся, ваши знания всегда будут пользоваться спросом.

Ирина Бадмаева

В конце 2013 года многие банки снизили величину ставки по кредитам и немного подняли ее размер в депозитных программах. Особенно это было заметно в осенних акциях, где прирост процентов был наиболее ощутимым. Сохранится ли та же тенденция в 2014 году - этот вопрос актуален для многих вкладчиков. Но еще больше многих волнует выбор валюты вклада. Экономические изменения в стране и в мире заставляют задуматься над вопросом, в какой валюте выгоднее хранить деньги.

Сразу надо оговориться, что единого мнения на этот счет нет ни у одного эксперта или аналитика, так как условия размещения вкладов в банках регламентируются сроком инвестирования, условиями использования средств во время действия депозитного договора, а также величиной вложений и рядом других депозитных параметров. Поэтому выбор валюты вклада во многом зависит от задач, которые ставит перед собой вкладчик.

Главные критерии выбора валюты депозита

Обычно вкладчики при выборе банка и его условий ориентируются на размер процентной ставки по депозиту - этот показатель чаще всего является решающим. Однако на деле он не всегда оказывает значимое влияние на доходность вклада, особенно если вклад в иностранной валюте. Одним из наиболее важных параметров для таких вкладов является изменение валютного курса, которое наблюдается в течении всего периода вклада.В течение всего минувшего года изменения в котировках наблюдались по всем валютным активам, включая и отечественный рубль. В связи с замедлением отечественной экономики рублю довелось испытать определенное давление, что отразилось на его стоимости на финансовом рынке. Как следствие этого, можно ожидать снижения его котировок в 2014 году по отношению к евро и доллару. Соответственно, банки постараются минимизировать риски путем снижения размера процентных ставок по депозитам и их увеличения по кредитному портфелю.

В отличие от национальной валюты, курс доллара прогнозируется в восходящем тренде, так же, как и котировки евро. Естественным образом такое положение отразится на покупательской способности и на себестоимости товара. Также следует ожидать рост цен на импорт, что, опять же, приведет к частичному обесцениванию рубля и повышению цен на товары повседневного спроса и продукты. Таким образом, установленные размеры процентных ставок по рублевым вкладам даже при их высоких показателях смогут только компенсировать убытки, связанные с ростом цен и особой доходности не гарантируют.

Рублёвые вклады

Как и во все прошлые годы, рубль пока не стал стабильной валютой и как средство вложений не может гарантировать устойчивости курса. Рублевые вклады имеют наиболее высокий уровень процентной ставки, который на сегодняшний день колеблется в диапазоне от 8.5% до 12% . Причем верхний предел устанавливается чаще всего в , которые сами по себе не представляют стабильности для вкладчиков.Несмотря на столь высокие показатели в сравнении с валютными вкладами, доходность рублевых вкладов снижается по причине инфляционных процессов, свойственных отечественной экономике на протяжении многих лет. Динамика курса рубля зависит от состояния экономики в Европе и Америке, которые проявляют завидную устойчивость. Таким образом, на протяжении всего года можно ожидать в лучшем случае, сохранения процентных ставок, но никак не их повышения. Более того, при неблагоприятных для отечественной валюты обстоятельствах есть риск снижения размера депозитных ставок во многих банках по рублевым вкладам.

Вклады в долларах

Стабильность американской валюты в первую очередь зависит от состояния американской экономики и от состояния дел в на мировом финансовом рынке. Устойчивость доллара во многом объясняется и предпочтениями крупных инвесторов во всем мире, которые содержат свои накопления именно в этой валюте.

По прогнозам аналитиков, в 2014 году сохранится тенденция к росту котировок по этой валюте. Таким образом, вклады в долларах будут и в дальнейшем иметь перспективу. На сегодняшний день величина ставок в среднем по крупным банковским учреждениям для вкладов в долларах составляет 8-8.5%

, а в некоторых региональных банках этот показатель достигает 9-9.5%

годовых. С учётом прогнозируемого укрепления доллара по отношению к рублю в течение 2014 года, можно с уверенностью сказать, что вклады в долларах на длительные сроки могут быть ощутимо выгоднее аналогичных вкладов в рублях.

Вклады в евро

Уровень процентных ставок по депозитам в европейской валюте не на много ниже долларовых вкладов. По состоянию на начало 2014 года средний показатель по ставкам депозитов составляет 7.5-8.0% годовых. За минувший 2013 год евро показал устойчивую тенденцию к росту курса. Причем такое повышение ощущалось и в отношении рубля и в отношении доллара.

Однако такие обстоятельства не дают оснований полагать, что в 2014 году тенденция сохранится. Европейским странам не выгодно стремительное увеличение стоимости их валюты - высокая цена евро может негативно сказаться на процессе восстановления европейской экономики. Соответственно, искусственное сохранение котировок на уровне прошлого года делает валютные вклады в евро не столь привлекательными для вкладчиков, как, например, в долларах

.

На чем остановить выбор

Как видно, на доходность вкладов в разных валютах оказывают влияние:- величина процентных ставок;

- изменения курса валют.

Учитывая все обстоятельства и придерживаясь принципов диверсификации рисков, наиболее удачным размещением денег в банковские депозиты станет открытие мультивалютного счета.

Краткосрочные вклады, со сроком до одного года, можно открывать в рублях. При более длительных сроках лучше отдавать предпочтение валютным вкладам. Причем, наибольший инвестиционный интерес, с учетом всех изложенных доводов, представляют долларовые вклады.

Отдельно стоит обратить внимание на менее ходовые валюты - швейцарские франки и японские йены. Размер ставок по экзотическим валютам всегда выше и достигает 12% в год.